その児童手当については、2024年10月から改正が予定されています

当記事は、その児童手当を有効に使うためには、学資保険に入るのがおすすめ!という内容で、その理由を5点あげています。

これをきっかけにぜひ、ご家庭の児童手当の使い方を、考えてみてくださいね♪

目次

児童手当の支給額はいくら?~いつどのように改正?

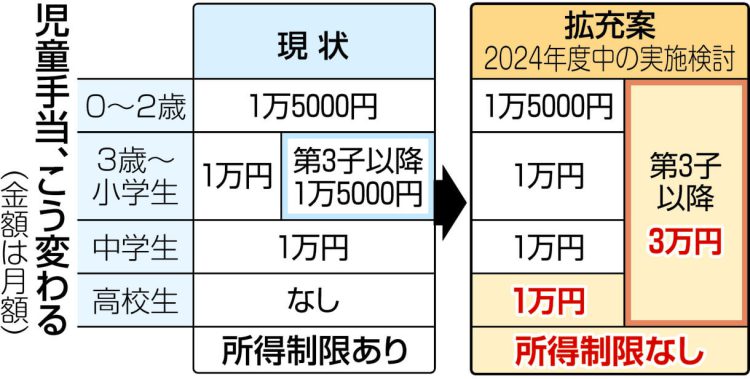

児童手当は、現状、一定程度の所得以上の方は金額が制限(もしくは支給停止)されています。

しかし、下表のとおり、2024年10月の改正により

どのご家庭も「高校生まで月1万円(※2歳までは1.5万円)」を受け取れる予定です!

出典 東京新聞

※児童手当の現行内容や、改正内容の詳細は、以下記事でご確認ください

そのような、誰もがわかりやすくもらえるようになる児童手当ですが、

「児童手当をどう使おうか?」という点について、考えたことはあるでしょうか?

というわけで、ここからは、学資保険の概要や、児童手当のお金で学資保険に入るメリットなどについて、順を追って説明します!

学資保険ってどういう保険?

学資保険の概要

☑「高校卒業頃のタイミングで、大学・専門学校進学に役立つ学資金(いわゆる満期金)」を受け取ることができる

☑保険料は加入時から大学入学前(17歳もしくは18歳)まで払い続ける

(※年払いなら、毎年1回の払込み。月払いなら毎月1回の払い込みとなる。

保険会社によっては、12歳や15歳ころの年齢までに保険料払込みが終わるよう設定できる)

しかし、高校教育が無償化されたこともあり、やはり一番お金がかかるのは大学進学時!

大学入学前のタイミングで受け取れるプランがおすすめです。

進学費用だけではなくて、一人暮らしの費用も上乗せの場合もあるので、ほんとお金がかかります💦

学資保険のメリット

☑契約者(親)の死亡時などは、その後の保険料の払込みは不要で学資金(満期金)を受け取ることができる。

☑途中で解約せず、きちんと最後まで払い続ければ、「実際に払った保険料よりも、受け取れる学資金(満期金)の方が多い(返戻率が高い)」学資保険が大半

☑「生命保険料控除」の対象になるため所得税の節税効果がある。(ただし、すでに他の生命保険に入っていて「一般生命保険料控除」の「4万円」の上限まで使っている方の場合は、新たな節税効果はない。)

※例:年間12万円の保険料の学資保険に加入した人⇒毎年「一般生命保険料控除」として「4万円」を所得から控除できる。

(所得が304万円の人は、この控除で300万円が課税対象の所得となり、結果として所得税の節税になる)

学資保険の返戻率とは?どのぐらい多くもらえるの?

学資保険の返戻率の計算

返戻率とは、「支払った保険料」と、「実際に受け取る金額」の割合のことを指します。以下の式で計算することができます。

返戻率 = (受け取る金額の総額 ÷ 支払った保険料の総額) × 100

例①:100万円を支払って、105万円受け取る ⇒返戻率105%

例②:100万円を支払って、100万円受け取る ⇒返戻率100%

例③:100万円を支払って、95万円受け取る ⇒返戻率95%

色々な保険会社の学資保険の返戻率は何%?

学資保険の返戻率は、以下の要素で大きく変動しますので、一概に「この会社は○%」と言うことができません。

☑「契約者の年齢」

☑「子どもの加入時点の年齢」

☑「何歳までに払い込みを終えるのか」

☑「何歳のときに学資金(満期金)をもらうのか」

返戻率が102%~105%前後となる学資保険が、最近は多いと言えます。

学資保険に関する疑問・質問【Q&A集】

Q1:児童手当を貯金すればいいよね?なんで学資保険がいいの?

☑貯金は「他のお金と明確に分けておきづらい」ため、「学資」の予定でも「他の用途」に使ってしまう可能性が!

もし通帳を分けておいたとしても、リフォームなどで急な出費となった場合「この児童手当分の貯金から使ってしまって、あとで入金しておけばいいか・・・」と、結局使い切ってしまうということもあります。

☑学資保険の返戻率によっては、貯金で持っておくより学資保険のほうが「受け取れるお金が増える」というメリットもあります。

Q2:教育ローンと学資保険って何が違うの?

☑「教育ローン」は大学進学時などの費用のため、親が借入れを行い、返済するローンです。

☑「学資保険」は事前に、子どもが小さいころからこつこつ保険料を払って、将来の教育費に備えるものです。

もちろん、子どもの進学先や一人暮らしするかどうかによって、学資保険で準備した金額が足りない場合に、「教育ローンも活用しよう」という方も多いです!

Q3:学資保険に向いていない人ってどんな人?

☑「この先数年は、児童手当を生活費にしよう」と考えている方など、「現在の資金状況に余裕がない方」です

☑子育て世代は、家を買ったり車を買ったり「今はどうしても余裕がない」という状況の人も多くて当然。しかし、会社の給与の増加見込みなどで、「将来の学資については、数年後からためていける」という方も多いです。

・学資保険は、他の生命保険と同じく、「途中で解約すると、元本割れする」というリスクがあります。

・逆に「満期まできちんと入り続ければ、払ったお金よりも増える」ので、「途中で解約して使ってしまおう!」という気持ちにはなりづらい保険商品です。よって、子どもの大学資金の形成にはぴったりの方法と言えます。

☑上記のような内容の保険のため、「今は余裕がない」という方は、無理をしていますぐ学資保険に入る必要は低いといえます!

Q4:学資金(満期金)を受け取ったとき、所得税がたくさん課税されるのでは?

☑満期金は、所得税の「一時所得」の対象です。

☑一時所得には「特別控除50万円」があるので、現在の学資金の返戻率をふまえると「基本的に、学資金を受け取ったとき所得税が課税されるケースは非常に少ない」と考えて問題ありません。

例:満期金210万円を受け取った。これまで払い込んだ保険料は200万円である。

⇒210万円-200万円=10万円

<上記の10万円の差益が課税対象になるわけでなく、ここからさらに50万円を引くことができます!>

10万円-50万円=-40万円(ゼロより少ないため、課税対象は0円。この満期金に関する所得税も0円)

【児童手当】を元手に【学資保険】への加入がおすすめな理由5選!

これまでに記載した点をふまえ、以下の通りまとめました!

理由5選

その①:預貯金のまま置いておくより、学資保険の方が受け取れる金額が多い

その②:預貯金のまま置いておくと、大きな支払いの際に使ってしまいやすい

その③:大学進学時のタイミングで、学資金(満期金)を受け取れるので、他の用途に使ってしまうことなく、きちんと大学進学等のお金として使える

その④:学資保険は、契約者(親)に万一のことがあれば、保険料を払わずに、予定通り学資金が受け取れる

その⑤:「生命保険料控除」が利用できるため、契約者(親)の保険加入状況によっては所得税が毎年少し安くなるメリットも!

おすすめの学資保険の検討方法

「実際にどうやって学資保険を検討しよう」・・・という方も多いと思います。

すでに加入している生命保険がある方は、その生命保険会社の担当の方に相談してみましょう!

加入している生命保険会社では、学資保険の取扱いがない

加入はしているけど、相談するほどは担当の人と仲がよいわけじゃない

そんな方は、お気軽に以下の2点を満たす相談サービスに申し込んでみるのがおすすめです♪

☑いろいろな保険会社の商品を扱っている総合的な相談サービスであること

☑WEBから相談予約などができること

以下の記事では、その条件を満たすサービスを3つご紹介していますので、ぜひ参考にしてみてくださいね。

まとめ

当記事では「児童手当を有効に使うためには、学資保険がおすすめ!」として、その理由を5点あげてきました!

これをきっかけにぜひ、ご家庭の児童手当の使い方や、学資保険の必要性を検討してみてくださいね😊